Un excès d’optimisme pèse sur les banques canadiennes

Au vu des neuf derniers mois, nous pouvons affirmer que les mesures de relance à l’échelle mondiale ont joué un rôle majeur dans la reprise boursière. Le phénomène s’est accéléré avec le raz-de-marée du Parti républicain aux dernières élections américaines, motivé par les attentes d’une nouvelle croissance fondée sur des réductions d’impôts et une augmentation de la dépense publique. Au cours de cette très forte période haussière, le secteur des finances et particulièrement les principales institutions financières ont résolument fait preuve de leadership. Si l’optimisme règne par suite de cette abondance prodigieuse, je ne peux cacher mon scepticisme.

Le récent échec du Parti républicain par rapport à l’abrogation de l’Obamacare pousse les investisseurs engagés dans les opérations de relance à remettre en question leur perspective. Depuis le début de l’année, nous avons vu l’aplanissement de la courbe de rendement, la relative surperformance des secteurs défensifs, la baisse du prix du pétrole ainsi qu’une inquiétude croissante voulant que les réductions d’impôts et la hausse de la dépense publique s’avèrent plus faibles que prévu.

Certains des facteurs clés de la reprise des institutions financières étaient fondés sur l’idée que la nouvelle administration Trump assouplirait la réglementation, qu’elles profiteraient de son effet stimulant sur l’économie, et que les marges nettes d’intérêts augmenteraient en fonction des prévisions de hausse substantielle de la courbe de rendement. Mais encore? Si les dépenses en infrastructure ne se concrétisaient pas comme prévu? Si la courbe de rendement continuait à s’aplanir et que la hausse tant attendue des primes de risque sur le marché mondial n’intervenait pas? La forte reprise des banques était-elle justifiée?

En plus des inquiétudes grandissantes chez notre voisin du Sud, le Canada génère également son lot d’incertitudes. La formation d’une bulle immobilière, particulièrement vitalisée par l’explosion du marché de Toronto, préoccupe de plus en plus, de leur propre aveu, les principales banques canadiennes. http://www.cbc.ca/news/business/toronto-housing-bmo-td-1.4028032

Si les banques sont particulièrement bien protégées d’une dégradation initiale du marché immobilier, les créances hypothécaires étant couvertes par la SCHL et par des prêteurs hypothécaires privés, c’est plutôt le risque de contagion au reste de l’économie d’une décélération des cours de l’immobilier qui pourrait ralentir la croissance et réduire les nouveaux prêts aux ménages canadiens déjà lourdement endettés. http://www.cbc.ca/news/canada/toronto/stephen-poloz-toronto-housing-1.4044206

Je ne souhaite pas donner l’impression d’être un alarmiste ou un oiseau de mauvais augure, mais nous ne devrions pas oublier la réaction qu’ont eue les établissements financiers durant la phase baissière du marché du pétrole de l’été 2014 jusqu’au début de 2016. Parfois, savoir adopter une stratégie défensive et préserver son capital devrait avoir préséance sur l’optimisation du rendement.

Par conséquent, devriez-vous vendre?

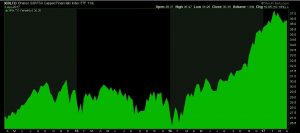

Il est toujours difficile de trancher. Selon un excellent adage, celui qui se retire trop tôt du marché a toujours tort. Ainsi, quiconque se met à vendre alors que le marché continue de croître a l’air ridicule. Pour cette raison, couvrir vos actions bancaires avec des options de vente de protection est une solution de rechange solide. Bien sûr, chaque investisseur peut envisager d’autres solutions de couverture, mais une des solutions les plus simples revient à calculer son exposition totale aux titres financiers canadiens et à acheter des options de vente hors du cours sur le fonds négocié en bourse (FNB) iShares S&P/TSX Capped Financial Index ETF (TSX : XFN). Au moment d’écrire ces lignes, le cours du FNB XFN se négociaient à 36,35 $. Une option de vente au prix de levée de 32,00 $ échéant en décembre 2017 se vend 0,95 $. Cela représente un coût de 2,60 % pour obtenir une vaste couverture pour le reste de l’année. Les investisseurs qui considèrent le coût de cette couverture trop élevé peuvent envisager de compenser les coûts par une stratégie de vente d’options d’achat couvertes. En fin de compte, si vous avez réalisé des rendements élevés sur vos actions bancaires au cours des six derniers mois, il pourrait s’avérer profitable de préserver une partie de ces gains grâce à une couverture stratégique.

Gestionnaire spécialisé en produits dérivés

Big Picture Trading Inc.

Patrick Ceresna est le fondateur et le conseiller en chef en matière de stratégies boursières de Big Picture Trading. Il est aussi coanimateur des balados MacroVoices et Market Huddle. Il détient les titres de Chartered Market Technician (technicien agréé du marché), de gestionnaire spécialisé en produits dérivés et de gestionnaire de placements agréé. En plus de ses fonctions à Big Picture Trading, M. Ceresna offre une formation sur les produits dérivés de la Bourse de Montréal, membre du Groupe TMX. La formation, qui s’adresse aux investisseurs et aux professionnels en placement de partout au Canada, porte sur les nombreuses fonctions utiles des options à l’intérieur d’un portefeuille de placements. Patrick se spécialise dans l’analyse des conditions macroéconomiques du marché mondial et dans la manière de convertir ces dernières en occasions de placement et de négociation concrètes. Sa connaissance avancée de l’analyse technique lui permet d’établir des liens entre les différents thèmes macroéconomiques dans le but de suggérer des stratégies de négociation à mettre en œuvre. Fort de solides connaissances en négociation d’options, il recherche des occasions de placement à profil de risque et de rendement asymétrique qui permettent de tirer avantage des rendements, tout en cernant et en gérant le risque ou en générant des revenus accrus et stables. Patrick a conçu et il enseigne activement les programmes de maître offerts par Big Picture Trading sur les aspects techniques de la négociation, la négociation d’options et la macroéconomie. Il fournit également aux membres le contenu des webinaires quotidiens d’analyse du marché en direct, des services d’alerte et des modèles de portefeuille.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.