Effectuer sa première opération sur options

Comme investisseur, la première chose qu’il faut savoir faire, c’est de choisir les titres qu’on va acheter. La deuxième, c’est de savoir quand les vendre. Facile! N’est-ce pas? Dans le présent article, nous verrons comment effectuer une première opération sur options. Nous verrons qu’il n’est pas nécessaire d’être un expert pour commencer à utiliser les options. Il suffit de se familiariser avec le risque lié à la détention des actions et le risque de perdre une occasion une fois les actions vendues. Ces deux risques sont déjà bien connus des investisseurs. En effet, vous avez certainement déjà remarqué qu’une fois qu’on achète des actions, leur prix se met à baisser alors que c’est l’inverse une fois qu’on les a vendues, car comme par magie elles se mettent à s’apprécier. Vous avez peut-être remarqué qu’on ne parle pas encore d’options, mais simplement des risques liés aux activités normales de l’investisseur moyen. Comme les deux risques existent déjà, il faudra donc que l’intégration des options dans notre portefeuille n’en ajoute pas d’autres. Car bien sûr, selon les stratégies utilisées, les options pourront nous exposer à des risques nouveaux tels que l’érosion de la valeur temps, le risque de volatilité, etc. Ces risques sont traités dans des formations plus avancées.

La différence entre une action et une option

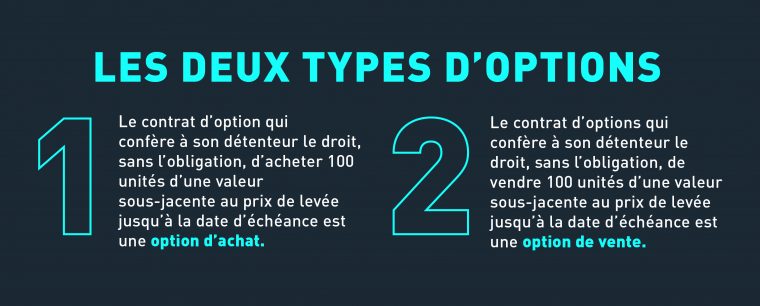

D’abord, une action est un titre de propriété qui donne des droits à son détenteur (droit de vote, droit de transfert, droit aux dividendes, droit à la valeur résiduelle de l’entreprise), alors qu’une option sur actions est un contrat qui confère, de manière générale, à son détenteur le droit, sans l’obligation, d’acheter ou de vendre 100 unités d’une valeur sous-jacente (par exemple, 100 actions d’une société) à un prix fixé à l’avance (le prix de levée ou d’exercice) pendant une période donnée (jusqu’à la date d’échéance).

Lorsqu’un dividende est versé, le détenteur des actions (l’actionnaire) reçoit le montant du dividende sans faire quoi que ce soit. Ce n’est pas le cas pour le détenteur des options d’achat. En effet, les options d’achat ne lui donnent que la possibilité d’acquérir les actions sous-jacentes. Il ne les détient pas tant et aussi longtemps qu’il n’aura pas exercé son droit de les acheter. Ainsi, pour recevoir les dividendes versés, il lui faudra lever les options d’achat pour devenir actionnaire avant la date de détachement du dividende (ou date ex-dividende)[1].

Ma première opération sur options

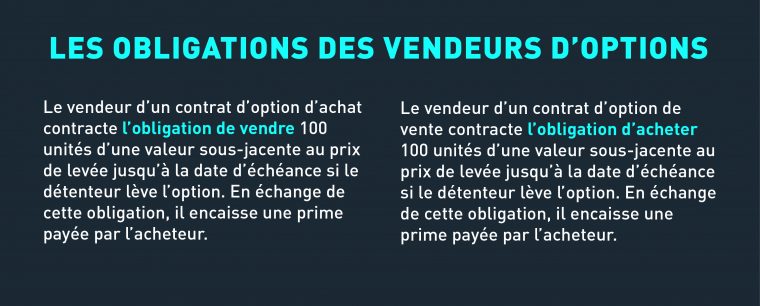

Cela fait un certain temps que vous gérez votre portefeuille avec plus ou moins de succès et vous désirez intégrer les options dans votre arsenal d’outils d’investissement. Vous n’êtes pas un expert en matière d’options, mais vous avez une méthode qui vous permet de déterminer quand acheter et quand vendre vos actions. De plus, vous venez de suivre un atelier sur les options où vous avez appris qu’en vendant des options d’achat vous vous engagiez à vendre vos actions au prix de levée choisi jusqu’à la date d’échéance et qu’en vendant des options de vente vous vous engagiez à acheter des actions au prix de levée choisi jusqu’à la date d’échéance. Ça tombe bien! C’est exactement ce que vous faites depuis plusieurs années dans votre portefeuille : acheter et vendre des actions.

Je veux vendre mes actions

Vous détenez des actions d’une société cotée à la Bourse de Toronto (TSX) et vous estimez que leur potentiel de gain a été atteint ou qu’il est sur le point de l’être. Vous seriez prêt à vendre vos actions à 32 $ chacune. Vous pourriez tout simplement offrir vos actions sur le marché de la TSX et attendre que leur cours atteigne ce prix. Cependant, en vendant une d’option d’achat selon un prix de levée de 32 $, vous pourriez faire d’une pierre deux coups. En effet, la vente des options d’achat vous engage à vendre vos actions à 32 $, mais en échange de cet engagement vous recevez une prime qui est payée par l’acheteur. Cela revient à vous faire payer pour vendre vos actions. Si à l’échéance, le cours du titre est supérieur à 32 $, vous vendrez alors vos actions. Sinon, vous conserverez vos actions, mais vous aurez tout de même encaissé une prime qui augmentera le rendement de votre portefeuille.

Je veux acheter des actions

Vous avez vendu des actions et vous avez maintenant des liquidités qui vous permettraient d’acheter des actions d’une autre société cotée à la TSX. Vous estimez que 35 $ serait un bon prix d’achat alors qu’elles se négocient actuellement à 38 $. Vous pourriez tout simplement offrir d’acheter les actions sur le marché de la TSX et attendre que leur cours atteigne votre prix. Cependant, en vendant une option de vente selon un prix de levée de 35 $, vous pourriez faire d’une pierre deux coups. En effet, la vente des options de vente vous engage à acheter les actions à 35 $, mais en échange de cet engagement vous recevez une prime qui est payée par l’acheteur. Cela revient à vous faire payer pour acheter vos actions. Si à l’échéance, le cours du titre est inférieur à 35 $, vous serez alors forcé d’acheter les actions. Sinon, vous conserverez vos liquidités tout en ayant encaissé une prime qui augmentera aussi le rendement de votre portefeuille.

Conclusion

En conclusion, il n’y a nul besoin d’être un expert pour commencer à utiliser les options. Il suffit d’être conscient des deux types de risque inhérents à l’investissement, soit le risque lié à la détention des actions et celui lié à la perte d’une occasion une fois les actions vendues. Ensuite, il faut comprendre qu’en employant les deux stratégies simples susmentionnées (la vente d’options d’achat et la vente d’options de vente), le pire qui pourrait arriver serait soit de vendre les actions détenues, soit d’en acheter de nouvelles. De plus, en encaissant la prime des options vendues, un investisseur se trouve à être payé pour acheter ou vendre ses actions.

Avant que vous commenciez à utiliser les stratégies mentionnées dans le présent article, nous vous suggérons de les mettre à l’essai dans le simulateur de négociation de la Bourse de Montréal.

De plus, si vous voulez en savoir plus, nous vous invitons à vous inscrire au webinaire « Négocier votre première option », qui sera présenté le 16 juillet prochain en collaboration avec Desjardins Courtage en ligne.

Bonne négociation et bonne semaine!

Les stratégies décrites dans le présent blogue ne sont présentées qu’à des fins d’information et de formation. Elles ne doivent pas être interprétées comme étant des recommandations d’acheter ou de vendre quelque valeur mobilière que ce soit. Comme toujours, avant de mettre en œuvre des stratégies sur options, assurez-vous d’être à l’aise avec les scénarios proposés et d’être prêt à en assumer tous les risques.

[1] La date de détachement du dividende est la date à partir de laquelle on ne peut recevoir les dividendes. Par conséquent, si on lève les options d’achat la veille de cette date, on aura le droit de recevoir le dividende.

Président

Corporation Financière Monetis

Martin Noël a obtenu un MBA en services financiers de l'UQÀM en 2003. La même année, il a reçu le Brevet de l'Institut des banquiers canadiens et la Médaille d'argent pour ses efforts remarquables dans le cadre du Programme de formation bancaire professionnelle. Monsieur Noël a commencé sa carrière dans le domaine des instruments dérivés en 1983 à titre de mainteneur de marché sur options, sur le parquet de la Bourse de Montréal, pour le compte de diverses firmes de courtage. Il a également occupé le poste de spécialiste sur options et, par la suite, de négociateur indépendant. En 1996, monsieur Noël est entré au service de la Bourse de Montréal à titre de responsable du marché des options où il a contribué au développement du marché canadien des options. En 2001, il a participé à la création de l'Institut des dérivés de la Bourse de Montréal où il a œuvré à titre de conseiller pédagogique. Depuis 2005, Martin est chargé de cours à l'UQÀM où il enseigne un cours sur les instruments dérivés au deuxième cycle. Depuis mai 2009, il est président à temps plein de la CORPORATION FINANCIÈRE MONÉTIS, une société active dans la négociation professionnelle et en communication financière. Martin agit comme collaborateur régulier en matière d’options pour la Bourse de Montréal.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.