Papillon sur Shopify

Récemment, la Banque Royale du Canada a perdu son titre de société à la plus grande capitalisation boursière au pays. Pendant deux petites semaines, Shopify a trôné au sommet.

Graphique 1 : Comparaison des capitalisations boursières de la Banque Royale et de Shopify au 31 mai 2020

Source : Bloomberg

La montée du cours de l’action de Shopify (SHOP) a été impressionnante.

Graphique 2 : Cours de l’action de Shopify (TSX : SHOP) au 31 mai 2020

Source : Bloomberg

Pendant les pires moments de la crise du coronavirus, l’action SHOP se négociait à 435 $. Maintenant, moins de trois mois plus tard, le cours de l’action évolue au-dessus de 1 000 $. La hausse a été tout simplement remarquable.

Mais cette tendance se poursuivra-t-elle ou faut-il s’attendre à un net repli du cours de l’action SHOP?

Il est souvent difficile de déterminer le moment exact où un titre fortement haussier comme l’action SHOP subira une correction. Toutefois, à la suite d’une variation aussi considérable que celle observée au cours des derniers mois, les probabilités que le cours de l’action SHOP évolue de façon peu marquée sont plutôt faibles. Les deux scénarios les plus probables sont soit l’accélération continue du mouvement haussier, soit une correction marquée et rapide du cours.

Comment alors négocier le titre dans ces circonstances?

Une stratégie sur options intéressante dans ce contexte est la vente d’un écart PAPILLON SUR OPTIONS DE VENTE. Cela peut sembler compliqué, mais ça ne l’est vraiment pas.

Voyons d’abord à quoi ressemble une position acheteur sur un écart papillon sur options de vente. Elle se compose comme suit :

où X représente le prix de levée médian et A représente l’écart séparant également les prix de levée supérieur et inférieur du prix de levée médian :

| Achat de 1 option de vente au prix de levée de (X + A) |

| Vente de 2 options de vente au prix de levée de X |

| Vente de 1 option de vente au prix de levée de (X – A) |

Cliquez sur le lien suivant pour consulter le guide sur la stratégie de papillon en position acheteur sur options de vente :

https://www.m-x.ca/f_publications_fr/strategy_long_put_butterfly_fr.pdf.

Aux fins de notre exemple sur l’action SHOP, définissons les valeurs suivantes : X = 1 050; A = 100.

Ainsi, notre position acheteur sur le papillon sur l’action SHOP se composera comme suit :

Achat de 1 option de vente sur SHOP au prix de levée de 1 150

Vente de 2 options de vente sur SHOP au prix de levée de 1 050

Achat de 1 option de vente sur SHOP au prix de levée de 950

Une position acheteur sur papillon sera profitable si la volatilité future est plus élevée que la volatilité implicite. L’acheteur du papillon souhaite que le cours de la valeur sous-jacente soit au niveau du prix de levée des deux options de vente vendues à l’échéance. Il s’agit du point correspondant au profit maximal. À mesure que le cours s’éloigne de ce prix de levée, le profit diminue jusqu’à faire place à une perte (mais la perte maximale est limitée à l’écart entre deux prix de levée).

Toutefois, nous venons juste de mentionner que l’action SHOP est susceptible de poursuivre son ascension fulgurante ou de subir une correction abrupte. Par conséquent, un papillon en position acheteur est exactement la position à éviter dans ce contexte.

Par contre, cela veut dire qu’un papillon en position vendeur est la stratégie idéale selon notre perspective. Pour comprendre la position vendeur sur papillon sur options de vente, veuillez consulter le guide suivant sur la stratégie : https://www.m-x.ca/f_publications_fr/strategy_short_put_butterfly_fr.pdf.

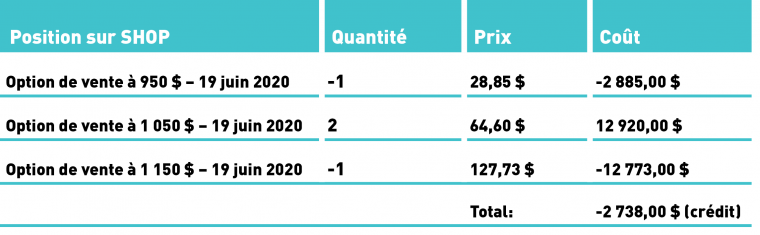

Ci-après figurent les positions selon les prix milieu en date du 29 mai 2020.

Tableau 1 : Papillon sur Shopify

Source : Bloomberg

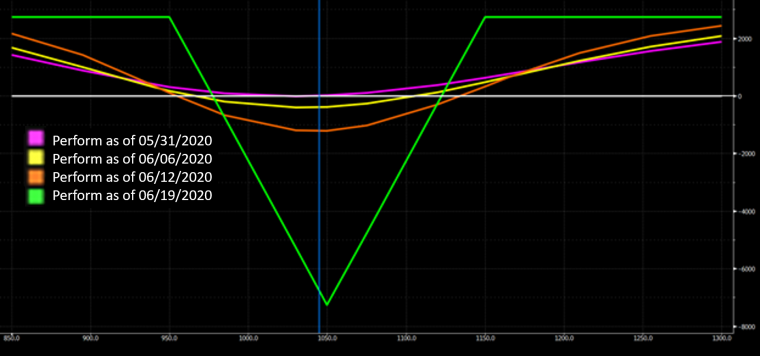

Le graphique ci-après illustre les profits et les pertes de la stratégie à différents moments avant l’échéance; la ligne verte représente le profil des profits et des pertes possibles à l’échéance.

Graphique 3 : Profil des résultats sur Shopify établi le 31 mai 2020 à l’ouverture de la position

Source : Bloomberg

Comme vous pouvez le voir, la perte maximale a lieu si le cours de l’action SHOP demeure stable. Elle est établie selon l’écart entre le prix de levée médian et celui des ailes (100,00 $), c’est-à-dire à 10 000 $ (100 $ × 100) par papillon construit selon le ratio 1-2-1, moins le crédit de 2 738,00 $ reçu. Ainsi, cette perte maximale serait de 7 262,00 $.

Par contre, si le cours de l’action SHOP grimpait au-dessus de 1 150 $ ou tombait sous 950 $, la stratégie générerait le gain maximal de 2 738,00 $, ce qui correspond au crédit total reçu. La stratégie génère un profit si le cours tombe sous le point d’équilibre de 977,38 $ ou grimpe au-dessus du point d’équilibre de 1 122,62 $.

Vu l’évolution du cours de l’action SHOP ces jours-ci, il semble probable que cela se produise. Si vous ne partagez pas cet avis, la position acheteur sur le papillon représente un moyen simple d’exécuter la stratégie inverse.

L’avantage des deux positions sur le papillon, qu’il s’agisse de la position acheteur ou vendeur, c’est qu’elles limitent le risque. Vous pouvez dresser votre propre profil des résultats possibles en fonction de vos prévisions quant au cours de la valeur sous-jacente à l’échéance des options, tout en connaissant à l’avance quels sont votre gain maximal et votre perte maximale.

Mise en garde

Les stratégies décrites dans le présent blogue ne sont présentées qu’à des fins d’information et de formation. Elles ne doivent pas être interprétées comme étant des recommandations d’acheter ou de vendre quelque valeur mobilière que ce soit. Comme toujours, avant de mettre en œuvre des stratégies sur options, assurez-vous d’être à l’aise avec les scénarios proposés et d’être prêt à en assumer tous les risques.

Gestionnaire spécialisé en produits dérivés

Big Picture Trading Inc.

Patrick Ceresna est le fondateur et le conseiller en chef en matière de stratégies boursières de Big Picture Trading. Il est aussi coanimateur des balados MacroVoices et Market Huddle. Il détient les titres de Chartered Market Technician (technicien agréé du marché), de gestionnaire spécialisé en produits dérivés et de gestionnaire de placements agréé. En plus de ses fonctions à Big Picture Trading, M. Ceresna offre une formation sur les produits dérivés de la Bourse de Montréal, membre du Groupe TMX. La formation, qui s’adresse aux investisseurs et aux professionnels en placement de partout au Canada, porte sur les nombreuses fonctions utiles des options à l’intérieur d’un portefeuille de placements. Patrick se spécialise dans l’analyse des conditions macroéconomiques du marché mondial et dans la manière de convertir ces dernières en occasions de placement et de négociation concrètes. Sa connaissance avancée de l’analyse technique lui permet d’établir des liens entre les différents thèmes macroéconomiques dans le but de suggérer des stratégies de négociation à mettre en œuvre. Fort de solides connaissances en négociation d’options, il recherche des occasions de placement à profil de risque et de rendement asymétrique qui permettent de tirer avantage des rendements, tout en cernant et en gérant le risque ou en générant des revenus accrus et stables. Patrick a conçu et il enseigne activement les programmes de maître offerts par Big Picture Trading sur les aspects techniques de la négociation, la négociation d’options et la macroéconomie. Il fournit également aux membres le contenu des webinaires quotidiens d’analyse du marché en direct, des services d’alerte et des modèles de portefeuille.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.