Investir dans les ressources au moyen d’options à long terme

Voici une vérité incontestable : « Un marché baissier précède un marché haussier, et un marché haussier précède un marché baissier. »

Lors de notre entrevue avec Rick Rule sur MacroVoices, l’étoile de l’investissement dans le secteur des ressources a fait une observation importante : l’investissement dans ce secteur diffère de la plupart des formes d’investissement les plus répandues. Autrement dit, l’investissement dans les ressources est particulièrement capitalistique et singulièrement cyclique. Les titres de sociétés bien établies du secteur des ressources apparaissent fondamentalement bon marché au sommet d’un cycle en raison du prix élevé des matières premières. De même, ils semblent particulièrement surévalués au creux d’un cycle puisque les matières premières se négocient à très faible prix.

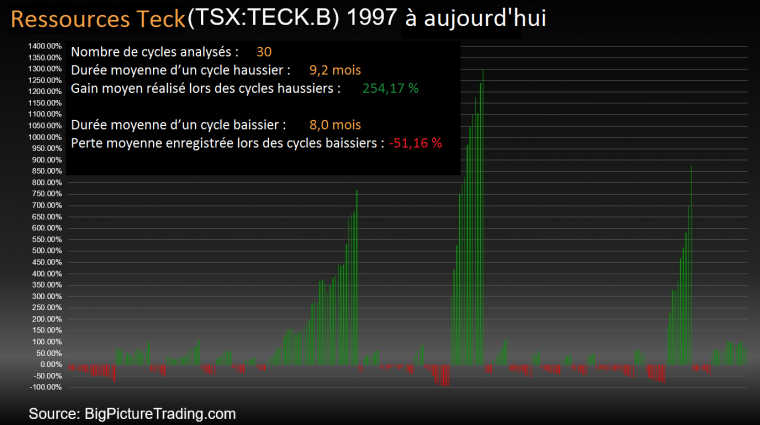

Cette règle se vérifie tout particulièrement dans le cas de la plus importante société diversifiée du secteur des ressources au Canada, à savoir Teck Resources (TSX : TECK.B). Depuis une vingtaine d’années, le titre de Teck Resources a subi d’extraordinaires variations cycliques, que nous illustrons au moyen d’un graphique chiffrant en pourcentage l’amplitude des différents cycles.

Par définition, chacun des cycles devait durer plus de deux mois et afficher une oscillation de plus de 20 % (à la hausse ou à la baisse) sur la période s’échelonnant de 1997 à aujourd’hui.

Ce que l’on observe

Pour les 30 cycles analysés, on constate que leur durée moyenne se situe entre 8 et 9 mois, que la perte de valeur moyenne s’élève à plus de 50 % durant les cycles baissiers et que la moyenne des gains est supérieure à 250 % durant les cycles haussiers.

À l’évidence, les investisseurs à long terme ont traversé de fortes turbulences durant cette période.

Lorsque j’ai pris connaissance de ce graphique, il m’est apparu que l’action de Teck Resources pourrait être le titre idéal, s’il en est un, pour permettre à l’investisseur de tirer avantage de l’asymétrie des options à long terme.

TECK.B en bref

- Cours de clôture de TECK.B le 27 juillet 2018 : 33,82 $

- Le cours vendeur de l’option de vente ayant un prix d’exercice de 32 $ et échéant en février 2019 (environ 7 mois d’ici l’échéance) est de 2,25 $

- Pour 15 des cycles analysés, la hausse moyenne s’est établie à 254,17 % sur une période moyenne de 9,2 mois

- Pour 15 des cycles analysés, la baisse moyenne s’est établie à 51,16 % sur une période moyenne de 8 mois.

Bien qu’il ne s’agisse en aucun cas d’une prévision, l’évolution des cycles de Teck Resources au fil du temps permet de croire que le cours du titre pourrait vraisemblablement chuter de 50 % (à 16,00 $) ou grimper jusqu’à 85,00 $ au cours des huit ou neuf prochains mois. Alors, comment faire pour atténuer cette volatilité au moyen des options?

Dans un tel cas, l’achat d’une option de vente défensive pour couvrir les actions sous-jacentes permet à l’investisseur de garder le cap sans subir la forte volatilité du cours.

À titre d’exemple, l’investisseur qui achète 1 000 actions à 33,82 $ doit débourser 33 820 $. Or, s’il achète 10 contrats d’options de vente ayant un prix d’exercice de 32,00 $ et échéant en février 2019 au prix de 2,25 $, l’investisseur verse 2 250 $ pour se munir d’une police d’assurance contre le risque d’une baisse sous 32,00 $.

En cas de hausse du titre, le calcul de l’opération est plutôt simple. Si le titre s’apprécie, l’investisseur réalise un gain, auquel il doit retrancher le coût d’achat des options de vente servant de police d’assurance. Par conséquent, le véritable avantage de l’option de vente s’observe dans le scénario d’un recul du cours.

Si la prime d’assurance versée peut à première vue sembler élevée, il faut songer à l’amplitude potentielle de la baisse possible pour ce titre. La plupart des investisseurs oublient de prendre en considération la possibilité d’effectuer un repositionnement tactique advenant une baisse du titre de Teck Resources. Dans notre hypothèse d’un recul du titre à 16,00 $ avant l’échéance de février, l’option de vente au prix d’exercice à 32 $ comporterait une valeur intrinsèque de 16 $ (32 $ – 16 $). En vendant ses options de vente, l’investisseur touche 16 000 $ en espèces (16,00 $ x 1 000). Il peut ensuite utiliser cette somme afin d’acheter 1 000 actions supplémentaires au cours de 16,00 $ et ainsi modifier son coût d’achat moyen. Malgré le repli de plus de 50 % du titre, l’investisseur détient désormais 2 000 actions d’une valeur marchande de 32 000,00 $.

Lorsque la volatilité d’un titre est si grande, les options sont un moyen de l’atténuer et de réduire le niveau de stress associé au placement, et elles donnent en plus la possibilité de rajuster la position. Seuls les investisseurs qui ont appris à intégrer les options dans leur portefeuille de placements peuvent bénéficier de cette marge de manœuvre.

Merci de votre attention.

Gestionnaire spécialisé en produits dérivés

Big Picture Trading Inc.

Patrick Ceresna est le fondateur et le conseiller en chef en matière de stratégies boursières de Big Picture Trading. Il est aussi coanimateur des balados MacroVoices et Market Huddle. Il détient les titres de Chartered Market Technician (technicien agréé du marché), de gestionnaire spécialisé en produits dérivés et de gestionnaire de placements agréé. En plus de ses fonctions à Big Picture Trading, M. Ceresna offre une formation sur les produits dérivés de la Bourse de Montréal, membre du Groupe TMX. La formation, qui s’adresse aux investisseurs et aux professionnels en placement de partout au Canada, porte sur les nombreuses fonctions utiles des options à l’intérieur d’un portefeuille de placements. Patrick se spécialise dans l’analyse des conditions macroéconomiques du marché mondial et dans la manière de convertir ces dernières en occasions de placement et de négociation concrètes. Sa connaissance avancée de l’analyse technique lui permet d’établir des liens entre les différents thèmes macroéconomiques dans le but de suggérer des stratégies de négociation à mettre en œuvre. Fort de solides connaissances en négociation d’options, il recherche des occasions de placement à profil de risque et de rendement asymétrique qui permettent de tirer avantage des rendements, tout en cernant et en gérant le risque ou en générant des revenus accrus et stables. Patrick a conçu et il enseigne activement les programmes de maître offerts par Big Picture Trading sur les aspects techniques de la négociation, la négociation d’options et la macroéconomie. Il fournit également aux membres le contenu des webinaires quotidiens d’analyse du marché en direct, des services d’alerte et des modèles de portefeuille.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.