Le Code Da Vinci : les messages cachés au sein des chaînes d’options

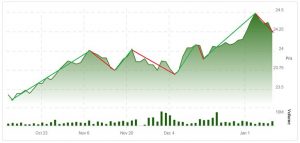

Les négociateurs sont assez campés dans leurs opinions et ont tendance à se faire une idée sur tout. C’est d’ailleurs la raison pour laquelle il existe un marché d’acheteurs et de vendeurs. Autrement, les négociateurs seraient toujours du même côté de la clôture. Ce type de comportement se développe avec l’expérience et les connaissances acquises au fil du temps. Mais il est aussi à votre portée. Par exemple, vous êtes capable de dire si l’action du graphique ci-dessous affiche une tendance à la hausse ou à la baisse en observant son évolution. En tant que négociateurs, nous sommes formés pour repérer les tendances et déterminer la direction que prendra une action. L’étape suivante est de passer à l’acte en achetant le titre, en le vendant à découvert (si on est d’avis qu’il est en baisse) ou encore en négociant des options. Le recours aux options permet de mieux gérer le risque. En effet, lorsque vous prenez une position acheteur sur options, le risque que vous encourez est prédéfini. Même si l’entreprise est soudainement frappée d’une mauvaise presse en soirée, l’effondrement de son action à l’ouverture des marchés ne vous laissera pas pris avec une position irrécupérable, car vous ne perdrez jamais plus que le montant de la prime versée pour l’achat de l’option.

Source : TMXArgent.com

Source : TMXArgent.com

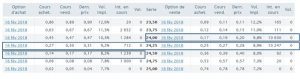

Pour commencer, il faut rechercher les échéances et les prix d’exercice qui sont disponibles pour la négociation. Ces informations figurent dans la chaîne d’options. Si le marché des options est nouveau pour vous, jetez un coup d’œil au tableau suivant, qui montre chaîne d’options sur le FNB iShares S&P/TSX 60 Index ETF (symbole : XIU).

Source : m-x.ca

Source : m-x.ca

La chaîne d’options contient l’ensemble des prix d’exercice et des échéances des options disponibles pour la négociation, et comporte les éléments suivants :

- Le cours acheteur (prix que les acheteurs sont prêts à payer à l’achat)

- Le cours vendeur (prix auquel les vendeurs sont prêts à vendre)

- Le dernier prix (le prix de la dernière opération, s’il y en a eu une, sans quoi il s’agit du cours de clôture de la journée précédente)

- La volatilité implicite (la volatilité de l’action estimée par le marché qui est incorporée « implicitement » dans le prix de l’option)

- L’intérêt en cours (nombre total de contrats d’options en circulation)

- Le volume (volume de contrats d’options négociés le jour concerné). Même si le volume affiché est nul, les contrats d’options peuvent être achetés et vendus à tout moment, pour autant qu’il y ait un cours acheteur et un cours vendeur.

Revenons maintenant au thème principal du présent article, soit le Code Da Vinci et les chaînes d’options. Chaque jour, les négociateurs alimentent le marché des options avec leurs prix et leurs opinions. Toutes ces informations se retrouvent cryptées dans les chaînes d’options. Comme le prix des options comporte une composante temps, il est possible d’extrapoler les attentes à l’égard du mouvement du cours de l’action d’ici une date donnée. Cela ne vous indiquera pas la direction qu’empruntera l’action (hausse ou baisse), mais plutôt l’ampleur de l’évolution de son cours. Une fois que vous aurez décrypté cette information, vous serez libre d’accepter ou non le verdict du marché.

Voici les étapes à suivre. Le titre XIU sera utilisé à titre d’exemple:

À la clôture des marchés le 10 janvier 2018, le titre XIU se négociait à 24,25 $.

- Reportez-vous à la chaîne d’options de XIU. L’échéance de février 2018 nous servira d’exemple.

- Trouvez le prix d’exercice se rapprochant le plus de celui du sous-jacent. (La chance nous sourit puisqu’on trouve un prix d’exercice qui est identique au cours de XIU).

- Additionnez le cours vendeur des options d’achat et de vente échéant le 16 février 2018 qui ont un prix d’exercice de 24,25 $ : 0,30 $ + 0,27 $ = 0,57 $.

- Pour l’option d’achat, prenez le cours vendeur de celle dont le prix d’exercice est d’un cran supérieur. Dans le cas présent, le prix d’exercice est de 24,50 $ et le cours vendeur s’élève à 0,17 $.

- Pour l’option de vente, reportez-vous au cours vendeur de celle dont le prix d’exercice est d’un cran inférieur. Dans le cas présent, le prix d’exercice est de 24,00 $ et le cours vendeur s’élève à 0,19 $.

- En additionnant le cours vendeur des étapes 4 et 5, on obtient 0,36 $ (0,17 $ + 0,19 $).

- Additionnez le résultat des étapes 3 et 6, puis divisez par 2, ce qui donne 0,465 $ ((0,57 $ + 0,36 $) / 2).

Décryptage :

La conclusion est que les participants au marché des options s’attendent à ce que XIU varie d’environ 0,465 $ d’ici le 16 février 2018. Mais attention, cette variation de 0,465 $ par rapport au cours actuel de 24,25 $ peut se faire à la hausse comme à la baisse. Sur la base de cette information, on peut donc déduire de combien XIU pourrait évoluer. Voilà comment on décrypte les chaînes d’options. Cette méthode doit toutefois être appliquée avec un grain de sel. En effet, toute poussée soudaine de la volatilité du marché peut avoir une incidence sur le modèle. En terminant, je vous dis à la prochaine et vous souhaite le meilleur des succès dans vos négociations.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.