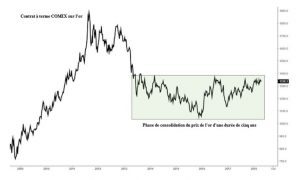

Le prix de l’or est-il en voie de s’extirper d’une phase de consolidation vieille de quatre ans?

Ces dernières années, j’ai ouvertement exprimé ma conviction que le marché baissier sur l’or était terminé. Il est indéniable que le prix plancher de 1 050 $ l’once atteint en décembre 2015 est chose du passé. De nos jours, seuls quelques irréductibles semblent encore s’enthousiasmer pour le métal brillant, l’argent plus spéculatif ayant été détourné vers les cryptomonnaies et les actions des producteurs de cannabis. Mais l’or rayonnera-t-il à nouveau de tous ses éclats pour faire naître de nouvelles occasions de profit pour les investisseurs? Une légende de Wall Street en est profondément convaincue.

Nouvellement sacré « Roi des obligations », Jeffrey Gundlach de Doubleline Funds a adopté une position très ferme sur le métal précieux. Lors d’une allocution prononcée dans le cadre de la plus récente édition du John Mauldin Strategic Investment Conference en mars dernier, M. Gundlach a pris fait et cause pour le métal jaune.

Voici ce qu’il avait à dire au sujet de l’or :

Sans surprises, nous nous trouvons aujourd’hui à un tournant pour l’or qui présente une corrélation négative avec le dollar. Nous remarquons que l’or a fracassé à la hausse sa ligne de tendance baissière, et ce, tout en préservant les apparences. Nous observons maintenant la formation d’une solide base pour l’or. Il s’agit en fait d’une base qui est en construction depuis quatre à cinq ans. Si l’or parvient à traverser à la hausse cette ligne de résistance, on peut s’attendre à ce que son prix grimpe fortement, possiblement de 1 000 dollars. Cela se produira-t-il? Pour l’heure, disons que c’est le calme plat. Mais on se trouve à un croisement très intéressant. Le moment semble donc propice pour exécuter une opération de stellage sur l’or. Parce que d’une manière ou d’une autre, le petit papillon finira bien par s’extraire de son cocon de façon magistrale.

Source : tradingview.com

Le moment est-il bien choisi pour exécuter une opération de stellage sur l’or?

Bien que la prédiction de M. Gundlach quant à l’évolution prochaine du cours de l’or semble résolument optimiste, l’argument qu’il défend avec encore plus de fougue est que l’or est en voie de réaliser un grand pas, lequel pourrait très bien se faire à la baisse comme à la hausse. J’ai trouvé très intéressant qu’il préconise pour transaction une opération de stellage. Ceux qui ne sont pas familiers avec ce type de stratégie trouveront à l’adresse ci-dessous un excellent résumé rédigé par la Bourse de Montréal ICI.

Pour les négociateurs plus sophistiqués, les options sur contrats à terme sur l’or demeurent une option fort intéressante à envisager. Pour donner corps à leur ressenti sur l’or, la majorité des investisseurs individuels préfèrent toutefois se tourner vers les dérivés de sociétés aurifères dont les actions sont librement négociées sur les principales bourses. Mais au final, les possibilités offertes par les sociétés d’extraction aurifère sont-elles les mêmes?

À cet égard, je dirais que les possibilités sont encore plus asymétriques. Lors de la tendance haussière observée au premier semestre de 2016, le prix de l’or s’est apprécié de 30 %, passant de 1 050 $ à 1 375 $ l’once. Au cours de la même période, la valeur de la part du fonds iShares S&P/TSX Global Gold Index ETF (XGD) a plus que doublé, passant d’un creux d’environ 7 $ à un sommet de près de 18 $.

Le constat que l’on peut tirer est le suivant : au fil des ans, les actions des sociétés d’extraction aurifère se sont avérées plus volatiles et ont démontré une tendance à réagir davantage aux fluctuations du prix de l’or, ce qui est idéal pour un négociateur qui entend mettre en œuvre une opération de stellage. Évidemment, la volatilité implicite prise en compte dans le prix des options reflète en partie cette réalité. Néanmoins, cela ne change aucunement le fait qu’un redressement du prix de l’or de l’ampleur avancée par Jeffrey Gundlach ouvre la voie à une spéculation péremptoire potentiellement fort lucrative.

À supposer qu’un investisseur, motivé par la prévision audacieuse de M. Gundlach concernant le prix de l’or, souhaiterait réaliser une opération de stellage, la transaction qui en résulterait pourrait prendre appui sur le fonds iShares S&P/TSX Global Gold Index (XGD) et se présenter comme suit.

Décomposition des éléments constitutifs de la transaction :

•prix de la part du fonds iShares S&P/TSX Global Gold Index ETF – 12,00 $ (20 avril 2018);

•prix de l’option d’achat échéant en mars 2019, assortie d’un prix de levée de 12,00 $ – 1,20 $;

•prix de l’option de vente échéant en mars 2019, assortie d’un prix de levée de 12,00 $ – 1,15 $;

•coût net de l’opération de stellage (achat de l’option d’achat et de l’option de vente) – 2,35 $.

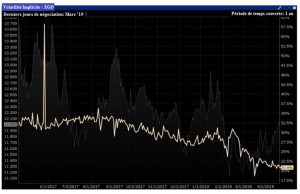

En termes de coefficient du prix de l’action, le débours d’environ 20 % apparaît de prime abord relativement important. Il importe toutefois de replacer le tout dans son contexte. Comme le démontre le graphique ci-dessous, la volatilité implicite des options XGD se situe pour l’heure dans la partie inférieure de la fourchette sur un an. Sur le plan le plus élémentaire, cela implique une exposition au risque de volatilité plus favorable pour l’investisseur, puisque l’éventuelle remontée de la volatilité à un niveau moyen historique ne ferait qu’accroître la rentabilité de l’opération de stellage.

Source : Interactive Brokers

Source : Interactive Brokers

L’autre considération dont il faut tenir compte est l’écart maximal de valeur que pourrait atteindre le prix de la part XGD advenant une rupture à l’extérieur de sa zone de consolidation. L’année 2017 a été caractérisée par un écart de valeur relativement étroit de 3,00 $ (bas de 11,41 $ et haut de 14,51 $). L’année 2016 pourrait toutefois offrir une approximation plus précise de l’ampleur potentielle de la fluctuation du prix de la part de XGD dans l’hypothèse d’une rupture à l’extérieur du périmètre de consolidation. En 2016, l’écart de valeur pour la part XGD a été de plus de 10,00 $ (bas de 7,68 $ et haut de 17,70 $). Difficile à dire si les prévisions de Jeffrey Gundlach deviendront réalité. Une chose est sûre cependant, cela sera certainement l’un des thèmes les plus captivants de l’année en cours.

Gestionnaire spécialisé en produits dérivés

Big Picture Trading Inc.

Patrick Ceresna est le fondateur et le conseiller en chef en matière de stratégies boursières de Big Picture Trading. Il est aussi coanimateur des balados MacroVoices et Market Huddle. Il détient les titres de Chartered Market Technician (technicien agréé du marché), de gestionnaire spécialisé en produits dérivés et de gestionnaire de placements agréé. En plus de ses fonctions à Big Picture Trading, M. Ceresna offre une formation sur les produits dérivés de la Bourse de Montréal, membre du Groupe TMX. La formation, qui s’adresse aux investisseurs et aux professionnels en placement de partout au Canada, porte sur les nombreuses fonctions utiles des options à l’intérieur d’un portefeuille de placements. Patrick se spécialise dans l’analyse des conditions macroéconomiques du marché mondial et dans la manière de convertir ces dernières en occasions de placement et de négociation concrètes. Sa connaissance avancée de l’analyse technique lui permet d’établir des liens entre les différents thèmes macroéconomiques dans le but de suggérer des stratégies de négociation à mettre en œuvre. Fort de solides connaissances en négociation d’options, il recherche des occasions de placement à profil de risque et de rendement asymétrique qui permettent de tirer avantage des rendements, tout en cernant et en gérant le risque ou en générant des revenus accrus et stables. Patrick a conçu et il enseigne activement les programmes de maître offerts par Big Picture Trading sur les aspects techniques de la négociation, la négociation d’options et la macroéconomie. Il fournit également aux membres le contenu des webinaires quotidiens d’analyse du marché en direct, des services d’alerte et des modèles de portefeuille.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.