Volatilité des cours dans le secteur du cannabis : perspective

Depuis deux ans, la spéculation va bon train dans le secteur du cannabis au Canada. Cela a mené à une volatilité et à des gains extraordinaires pour les investisseurs qui recherchent une participation dans cette industrie. Dans le présent article, je m’abstiendrai d’exprimer mon opinion sur les avantages et les inconvénients d’investir dans les sociétés du secteur du cannabis; je me concentrerai plutôt sur l’évaluation du marché des options dans ce secteur.

Les options constituent souvent un puissant outil stratégique pour les investisseurs, qui peuvent :

- utiliser des options d’achat et des options de vente pour prendre position sur des actions à des prix stratégiques;

- recourir à des options de vente pour se protéger contre le risque de baisse du cours;

- effectuer des ventes d’options stratégiques pour générer un flux de revenu à partir des actions qu’ils détiennent ou qu’ils comptent détenir plus tard;

- employer les options comme outil de spéculation pour obtenir un levier de façon à améliorer leur rentabilité lorsqu’ils sont fortement convaincus que le marché prendra une direction donnée.

Je suis certes un apôtre du recours aux options par les investisseurs, mais je me dois d’insister sur le fait qu’avant de les utiliser il faut d’abord considérer l’équilibre risque-rendement propre à la conjoncture du marché.

Évaluons donc la situation des titres liés au cannabis pour comprendre la conjoncture et les possibilités qui se présentent aux investisseurs. Dans le cas présent, nous prendrons l’action de Canopy Growth comme échantillon du marché des options pour en illustrer la conjoncture actuelle.

Étude du marché des options sur l’action de Canopy Growth (TSX : WEED)

Comme le premier graphique le montre, le cours de l’action a connu une montée spectaculaire. Le titre a entrepris sa montée à 7,00 $, au moment du creux de juin 2017, pour bondir de plus de 1 000 % sur 460 jours. Voilà qui peut faire rêver n’importe quel spéculateur.

Source : tradingview.com

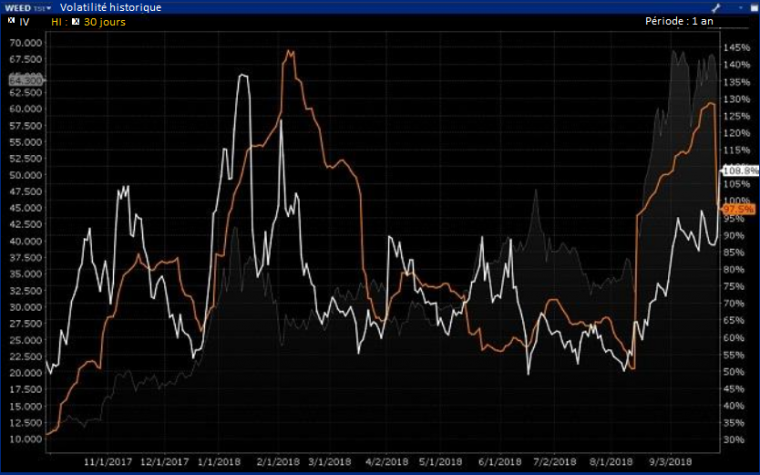

Cela étant dit, le marché des options actuel reflète la hausse importante de la volatilité historique associée à la très forte poussée qu’a connue le cours de l’action en août 2018, lequel a doublé en à peine 15 séances de bourse. Comme le montre le graphique ci-après, cette hausse a fait monter en flèche la volatilité historique sur 30 jours, qui est passée de 50 % à près de 130 %. Cela agit comme un aimant sur la volatilité implicite, qui augmente elle aussi en fonction de la conjoncture du marché.

Source : InteractiveBrokers

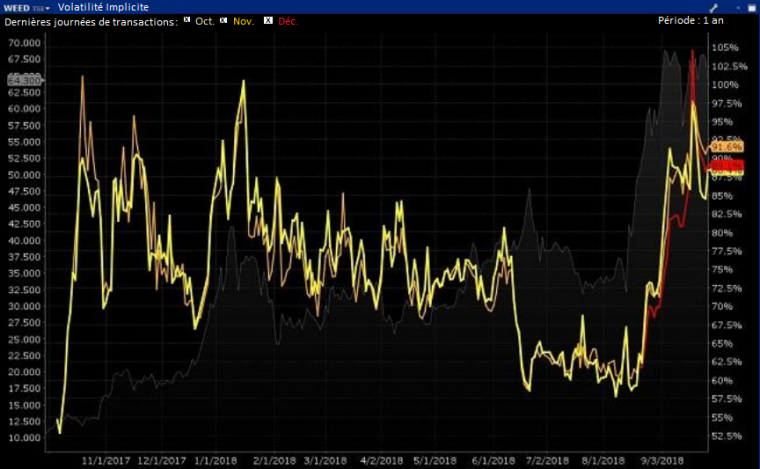

Si l’on observe la volatilité implicite des options échéant en octobre, en novembre et en décembre, on remarque tout de suite l’incidence de la hausse du mois d’août, qui a fait passer la volatilité implicite d’environ 60 % au niveau actuel de près de 90 %, ce qui représente une augmentation de 50 %.

Source : InteractiveBrokers

Quelles sont les implications?

Cela montre que le marché des options est maintenant beaucoup plus cher qu’il l’était. Est-ce là une mauvaise chose? Non.

À mon avis, cela reflète simplement la réalité qui se dessine : le marché des titres liés aux cannabis est en effervescence, les cours bougent très rapidement et les vendeurs d’options exigent une rémunération adéquate pour le risque qu’ils prennent.

Et alors, quelles sont les occasions? Cela dépend de votre perspective.

Perspective haussière

Si vous croyez que la hausse peut se poursuivre, et qui plus est, avec le même élan qu’en août, alors le cours des options est établi de façon juste et il est encore possible de les utiliser comme outil stratégique, même dans le cas du simple achat d’options d’achat.

Perspective neutre

Vous êtes d’avis qu’à l’issue de cette hausse, les titres se négocient maintenant à leur juste valeur et que toute appréciation supplémentaire sera négligeable. Dans cette hypothèse, il est fort possible que la volatilité connaisse un retour à la normale, ce qui exposerait les négociateurs d’options à un risque important lié coefficient véga, puisque la volatilité implicite pourrait revenir à 60 % (son niveau au cours de l’été). Or, il s’agirait là d’un développement très avantageux pour les vendeurs d’options. Dans ces circonstances, les investisseurs pourraient dégager des gains généreux en vendant des options d’achat couvertes à l’égard des actions qu’ils détiennent déjà ou en vendant des options de vente ou des écarts créditeurs pour générer un revenu.

Perspective baissière

Ce scénario repose sur deux éléments. Il faut prévoir avec justesse l’horizon temporel sur lequel les titres subiront la baisse et celle-ci doit survenir avec fracas de manière à propulser la volatilité implicite à de très hauts niveaux. Si ces deux éléments se matérialisent, le cours actuellement élevé des options demeurera juste au regard de l’amplitude des mouvements que peuvent connaître les actions. Dans ce scénario, le négociateur pourrait tout simplement acheter des options de vente ou bien chercher à tirer profit de l’accentuation des asymétries en établissant des écarts débiteurs baissiers sur options de vente.

Que l’on recoure aux options selon une perspective haussière ou baissière, l’essentiel est d’évaluer la conjoncture pour être en mesure de bien établir les stratégies sur options qui conviennent aux circonstances.

Merci de votre attention.

Gestionnaire spécialisé en produits dérivés

Big Picture Trading Inc.

Patrick Ceresna est le fondateur et le conseiller en chef en matière de stratégies boursières de Big Picture Trading. Il est aussi coanimateur des balados MacroVoices et Market Huddle. Il détient les titres de Chartered Market Technician (technicien agréé du marché), de gestionnaire spécialisé en produits dérivés et de gestionnaire de placements agréé. En plus de ses fonctions à Big Picture Trading, M. Ceresna offre une formation sur les produits dérivés de la Bourse de Montréal, membre du Groupe TMX. La formation, qui s’adresse aux investisseurs et aux professionnels en placement de partout au Canada, porte sur les nombreuses fonctions utiles des options à l’intérieur d’un portefeuille de placements. Patrick se spécialise dans l’analyse des conditions macroéconomiques du marché mondial et dans la manière de convertir ces dernières en occasions de placement et de négociation concrètes. Sa connaissance avancée de l’analyse technique lui permet d’établir des liens entre les différents thèmes macroéconomiques dans le but de suggérer des stratégies de négociation à mettre en œuvre. Fort de solides connaissances en négociation d’options, il recherche des occasions de placement à profil de risque et de rendement asymétrique qui permettent de tirer avantage des rendements, tout en cernant et en gérant le risque ou en générant des revenus accrus et stables. Patrick a conçu et il enseigne activement les programmes de maître offerts par Big Picture Trading sur les aspects techniques de la négociation, la négociation d’options et la macroéconomie. Il fournit également aux membres le contenu des webinaires quotidiens d’analyse du marché en direct, des services d’alerte et des modèles de portefeuille.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.