L’université des options sur devises – Partie 6

La couverture de change pour les exportateurs

Dans le billet précédent, nous avons examiné le rôle que peuvent jouer les options sur le dollar américain (USX) dans la couverture des coûts d’importation d’une société. Dans ce numéro de L’université des options sur devises, nous allons nous pencher sur l’utilisation des options USX de la Bourse de Montréal aux fins de l’atténuation du risque auquel s’exposent les exportateurs canadiens lorsqu’ils vendent des biens sur le marché américain.

Le Canada est reconnu pour sa population amicale et pour ses paysages stupéfiants d’une beauté naturelle incomparable. Nous exportons un large éventail de produits, mais aucun d’entre eux n’évoque plus le Canada que notre délicieux sirop d’érable.

Un baril de sirop d’érable vaut plus cher qu’un baril de pétrole brut, alors il est important de maintenir cette industrie nationale. Le marché des options USX de la Bourse de Montréal peut aider.

Illustrons par un exemple comment un exportateur de sirop d’érable peut utiliser les options USX pour couvrir sa position par rapport au dollar américain. Imaginons donc une société fictive : Bon sirop d’érable canadien bien collant.

Après un placement de produit bien en évidence dans une récente vidéo de musique pop, le Bon sirop d’érable canadien bien collant est devenu le produit canadien le plus prisé aux États-Unis depuis les manteaux d’hiver bouffants. Un magasin à grande surface américain a passé une commande urgente spéciale de sirop à hauteur de 2 000 000 $ en prévision de Noël. Toutefois, le détaillant ne versera son paiement que deux mois plus tard.

Notre exportateur veut réaliser cette vente, mais il craint que le cours du dollar américain chute d’ici la mi-février. Peut-il se couvrir contre ce risque?

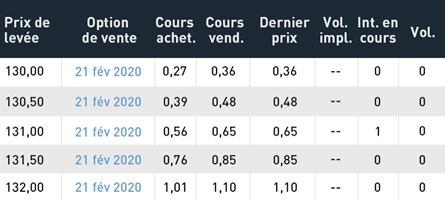

TABLEAU 1

Scénario de couverture en date du 13 décembre 2019

Source: Big Picture Trading Inc.

Heureusement pour l’exportateur, les options USX de la Bourse de Montréal constituent un moyen pratique pour se couvrir contre ce risque.

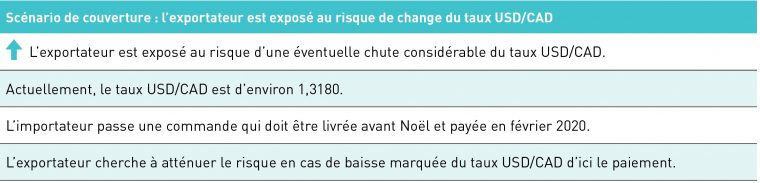

TABLEAU 2

Cours des options USX en date du 13 décembre 2019

Source: TMX

La société peut acheter l’option de vente à 132,00 pour 1,10 et s’assurer ainsi d’un prix minimal garanti pour la valeur de ses exportations, tout en conservant la possibilité de tirer profit d’une hausse du taux USD/CAD.

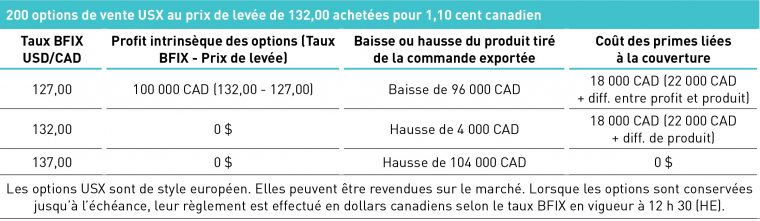

TABLEAU 3

Fonctionnement d’une couverture: se protéger contre une baisse du taux USD/CAD

Source: Big Picture Trading Inc.

Deux mois plus tard, lorsque le magasin à grande surface payera le producteur de sirop, le produit de la vente sera couvert, quel que soit le taux USD/CAD en vigueur sur le marché.

TABLEAU 4

Résultats possibles à l’échéance

Source: Big Picture Trading Inc.

Le taux de change initial était de 1,3180. À l’échéance, si le taux est inférieur à 1,32, l’exportateur obtiendra un taux net de 1,3090 (1,3200, moins la prime de 0,0110). L’exportateur s’est assuré d’obtenir un produit minimal au terme de la vente, peu importe le taux USD/CAD en vigueur à l’échéance. Qu’en serait-il si l’exportateur était assez chanceux pour que le taux USD/CAD s’élève à 1,37? Une fois les coûts de la couverture payés, tout produit excédentaire représenterait un profit supplémentaire pour l’exportateur.

Les options USX pour la mise en œuvre d’une couverture par une société

Les options USX procurent aux sociétés un moyen formidable de couvrir leur exposition au dollar américain. Voici quelques-uns des avantages associés aux options USX de la Bourse de Montréal :

- Une chambre de compensation centralisée qui élimine le risque de contrepartie lié au fait de faire affaire avec une autre société

- Un produit coté dont l’établissement quotidien des cours est transparent

- Une concurrence entre les ordres des participants au marché qui permet aux sociétés de chercher un prix qui leur convient

- Aucune obligation à l’endroit d’une contrepartie précise qui empêcherait un dénouement de position hâtif

- Une petite taille de contrat permettant d’établir des couvertures sur mesure

Les options USX ne s’adressent pas uniquement aux spéculateurs ou aux gens de la finance. Elles jouent un rôle important de couverture dans les échanges commerciaux entre les États-Unis et le Canada, lesquels partagent la plus grande frontière ouverte du monde.

Les options sur devises constituent l’un des nombreux moyens de prendre part aux marchés des devises. S’il est important pour vous d’établir une position à effet de levier avec un grand degré de certitude tout en définissant le risque très précisément selon la pire perte possible, alors les options USX valent le coup d’être considérées pour la réalisation de votre opération.

Mise en garde

Les stratégies décrites dans le présent blogue ne sont présentées qu’à des fins d’information et de formation. Elles ne doivent pas être interprétées comme étant des recommandations d’acheter ou de vendre quelque valeur mobilière que ce soit. Comme toujours, avant de mettre en œuvre des stratégies sur options, assurez-vous d’être à l’aise avec les scénarios proposés et d’être prêt à en assumer tous les risques.

Gestionnaire spécialisé en produits dérivés

Big Picture Trading Inc.

Patrick Ceresna est le fondateur et le conseiller en chef en matière de stratégies boursières de Big Picture Trading. Il est aussi coanimateur des balados MacroVoices et Market Huddle. Il détient les titres de Chartered Market Technician (technicien agréé du marché), de gestionnaire spécialisé en produits dérivés et de gestionnaire de placements agréé. En plus de ses fonctions à Big Picture Trading, M. Ceresna offre une formation sur les produits dérivés de la Bourse de Montréal, membre du Groupe TMX. La formation, qui s’adresse aux investisseurs et aux professionnels en placement de partout au Canada, porte sur les nombreuses fonctions utiles des options à l’intérieur d’un portefeuille de placements. Patrick se spécialise dans l’analyse des conditions macroéconomiques du marché mondial et dans la manière de convertir ces dernières en occasions de placement et de négociation concrètes. Sa connaissance avancée de l’analyse technique lui permet d’établir des liens entre les différents thèmes macroéconomiques dans le but de suggérer des stratégies de négociation à mettre en œuvre. Fort de solides connaissances en négociation d’options, il recherche des occasions de placement à profil de risque et de rendement asymétrique qui permettent de tirer avantage des rendements, tout en cernant et en gérant le risque ou en générant des revenus accrus et stables. Patrick a conçu et il enseigne activement les programmes de maître offerts par Big Picture Trading sur les aspects techniques de la négociation, la négociation d’options et la macroéconomie. Il fournit également aux membres le contenu des webinaires quotidiens d’analyse du marché en direct, des services d’alerte et des modèles de portefeuille.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.