Prendre une position haussière au moyen d’un écart sur ratio d’options d’achat

Ces deux derniers mois, les investisseurs ont eu droit à de bons résultats dans un contexte où l’indice canadien S&P/TSX 60 a bondi de 9 %, se relevant d’un creux de 877,00 en septembre pour culminer à près de 955,00. La question qui est maintenant sur toutes les lèvres est la suivante : la période haussière est-elle terminée ou peut-elle encore se poursuivre? Est-il trop tard pour acheter? Est-il préférable d’attendre un repli?

Tel est le dilemme qui se pose aux investisseurs après des mouvements aussi spectaculaires. Par le passé, une hausse de cette ampleur aurait habituellement été suivie d’un retour à la moyenne, mais je crois que nous pouvons convenir que les marchés d’aujourd’hui n’ont plus rien d’« habituel ».

Les investisseurs doivent se poser une question qui est double.

- Si le marché poursuit sa hausse et qu’ils n’ont pris aucune position acheteur, ils risquent de rester à l’écart indéfiniment.

- À l’inverse, s’ils prennent des positions acheteur et que le marché fait un retour à la moyenne, ils auront payé le prix sommet pour une position perdante qu’ils devront trouver le moyen de gérer.

Dans une telle situation, un écart sur ratio d’options d’achat peut constituer une stratégie intéressante. Ceux qui ne connaissent pas cette stratégie peuvent en apprendre les rouages grâce à ce résumé de stratégie sur options sur actions de TMX.

L’objectif de cette stratégie consiste à profiter de la hausse si les marchés poursuivent leur essor, tout en courant très peu de risque en cas de correction boursière.

Voyons un exemple portant sur un FNB qui reproduit le rendement de l’indice S&P/TSX 60 (TSX : XIU).

Le 27 novembre 2017, le titre XIU se négocie à 23,83 $.

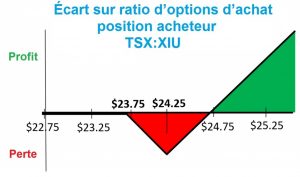

L’investisseur vend 10 contrats d’options d’achat ayant un prix de levée de 23,75 $ et échéant en février pour 0,50 $.

Le produit de la vente génère un crédit de 500,00 $.

L’investisseur achète 20 contrats d’options d’achat ayant un prix de levée de 24,25 $ et échéant en février pour 0,25 $.

L’achat de ces 20 contrats entraîne un débit de 500,00 $.

Le coût total de l’opération est nul.

Notons d’abord que la stratégie demeure pertinente, peu importe que sa mise en œuvre entraîne un débit net, un crédit net ou un coût nul. Il se trouve seulement que, dans notre exemple, le solde net s’établit à zéro.

Quelle est la différence par rapport à la position haussière classique établie par l’achat d’options d’achat?

La principale différence est que pour réaliser un profit, il faudra que le mouvement haussier se poursuive vigoureusement et que le cours du titre XIU progresse encore d’au moins 5 % d’ici février l’an prochain. Une hausse modeste ne profitera que peu à l’investisseur.

L’attrait de cette opération par rapport au simple achat d’options d’achat devient apparent en cas de stagnation ou de baisse du marché.

- L’érosion de la valeur temps (thêta) est négligeable.

- La perte est minime, voire nulle, en cas de correction.

La perte maximale associée à cette opération se produit en cas de hausse modeste du cours à 24,25 $ à l’approche de l’échéance de février.

Par ailleurs, si la forte perspective haussière se réalise, toute augmentation du cours au-delà de 24,75 $ avant l’échéance porte le coefficient delta de la position à 1,00 et entraîne un potentiel de hausse illimité (ce qui correspond à une position acheteur synthétique sur 1 000 actions).

En résumé, il convient de recourir à l’écart sur ratio d’options d’achat lorsque l’on prévoit une volatilité considérable ainsi qu’un potentiel de forte hausse des cours, mais aussi un risque croissant de chute des cours. Par ailleurs, si l’investisseur prévoit plutôt une hausse modeste, d’autres stratégies pourraient mieux lui convenir, par exemple l’écart haussier sur options d’achat classique.

Gestionnaire spécialisé en produits dérivés

Big Picture Trading Inc.

Patrick Ceresna est le fondateur et le conseiller en chef en matière de stratégies boursières de Big Picture Trading. Il est aussi coanimateur des balados MacroVoices et Market Huddle. Il détient les titres de Chartered Market Technician (technicien agréé du marché), de gestionnaire spécialisé en produits dérivés et de gestionnaire de placements agréé. En plus de ses fonctions à Big Picture Trading, M. Ceresna offre une formation sur les produits dérivés de la Bourse de Montréal, membre du Groupe TMX. La formation, qui s’adresse aux investisseurs et aux professionnels en placement de partout au Canada, porte sur les nombreuses fonctions utiles des options à l’intérieur d’un portefeuille de placements. Patrick se spécialise dans l’analyse des conditions macroéconomiques du marché mondial et dans la manière de convertir ces dernières en occasions de placement et de négociation concrètes. Sa connaissance avancée de l’analyse technique lui permet d’établir des liens entre les différents thèmes macroéconomiques dans le but de suggérer des stratégies de négociation à mettre en œuvre. Fort de solides connaissances en négociation d’options, il recherche des occasions de placement à profil de risque et de rendement asymétrique qui permettent de tirer avantage des rendements, tout en cernant et en gérant le risque ou en générant des revenus accrus et stables. Patrick a conçu et il enseigne activement les programmes de maître offerts par Big Picture Trading sur les aspects techniques de la négociation, la négociation d’options et la macroéconomie. Il fournit également aux membres le contenu des webinaires quotidiens d’analyse du marché en direct, des services d’alerte et des modèles de portefeuille.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.