Se faire payer dans l’intention d’acquérir des actions

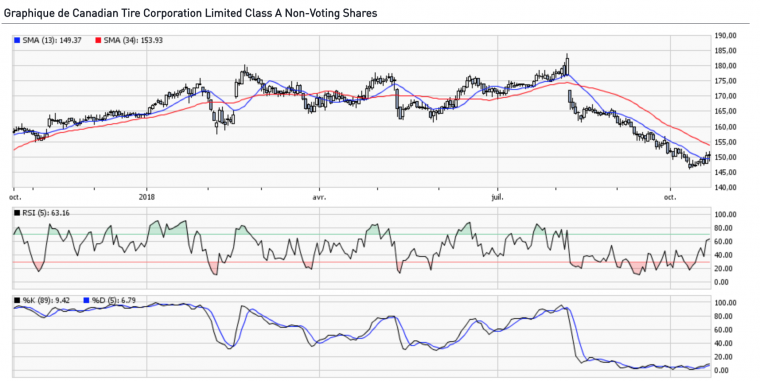

Tel que nous pouvons l’observer sur le graphique suivant, le prix des actions de Société Canadian Tire Limitée (La), Cl. A (CTC.A) a subi une dégringolade de 20,6 % entre son sommet de 183,93 $ du 8 août et son récent creux de 146,08 $ enregistré le 11 octobre dernier. La récente remontée au-dessus du niveau de 150 $, nous permet d’utiliser ce creux comme niveau de soutien à court terme. Un investisseur, qui a confiance dans le fondamental de l’entreprise, qui ne craint pas d’acheter les actions sous ce niveau, et qui croit que le titre offre toujours un potentiel de croissance à moyen et long terme, pourrait en profiter pour vendre des options de vente ayant un prix de levée de 145 $. Il serait alors dans l’obligation d’acheter 100 actions par contrat d’options de vente vendu en échange de quoi, il recevrait une prime pour couvrir le risque qu’il prend. L’encaissement de cette prime équivaut ni plus ni moins à se faire payer pour acheter les actions si le prix de clôture est inférieur au prix de levée de 145 $ à l’échéance. De plus, cette position permet de tirer avantage à la fois d’un rebond dans les prix et de la stabilité relative des prix. En effet, si le prix clôture à un prix supérieur au prix de levée l’investisseur réalisera alors le profit maximal qui correspond à la prime reçue. C’est donc du gagnant-gagnant.

Graphique quotidien en date du 22 octobre 2018 (150,73 $)

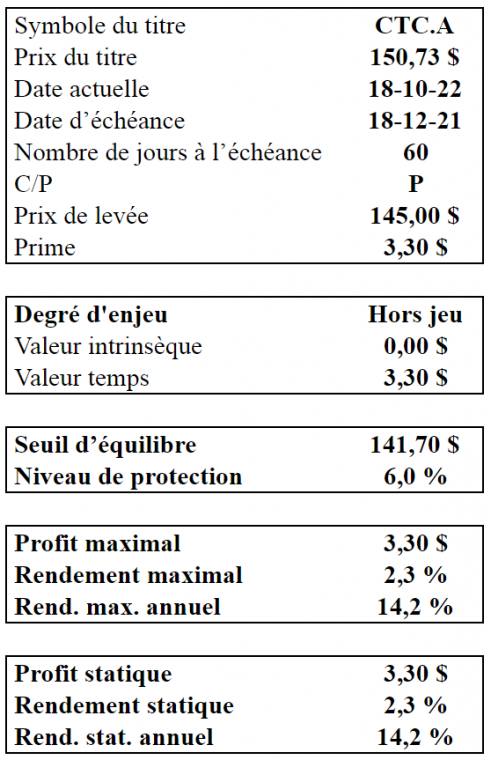

Position

- Vente de 10 contrats d’options de vente CTC 181221 P 145 à 3,30 $

- Crédit de 3 300 $

Profil de profits et pertes

La vente de dix contrats d’options de vente CTC 181221 P 145 à 3,30 $ permet d’encaisser 3 300 $ (3,30 x 10 contrats x 100 actions par contrat). Comme nous pouvons le constater sur le tableau précédent, cette option de vente est actuellement hors jeu et la prime de 3,30 $ est, par conséquent, entièrement constituée de valeur temps. Elle nous procure une protection contre une baisse supplémentaire de 6 % sous le prix de levée de 145 $, soit jusqu’au seuil d’équilibre de 141,70 $ (prix de levée 145 – prime 3,30). Le profit maximal de la stratégie correspond au crédit total encaissé de 3 300 $ et sera réalisé si CTC.A clôture à un prix supérieur ou égal au prix de levée de 145 $ à l’échéance du 21 décembre 2018. Ce profit représente un rendement de 2,3 % pour la période de 60 jours ou un rendement annuel de 14,2 %. Comme on peut le constater, le profit statique, soit le profit généré si le titre fait du surplace, est égal au profit maximal. À l’échéance, si le prix de CTC.A est inférieur au prix de levée de 145 $, l’investisseur sera alors dans l’obligation d’acheter 1 000 actions de CTC.A à 145 $ (soit un débours de 145 000 $) , et son prix de revient sera de 141,70 $ par action (prix de levée 145 – prime 3,30). Toute baisse sous ce niveau représentera une perte pour l’investisseur.

Intervention

Il existe trois façons de gérer cette position. La première s’adresse à l’investisseur qui ne craint pas d’acheter les actions en cas de baisse. Dans ce cas, on garde la position sans intervention et si le titre est inférieur au prix de levée de 145 $ à l’échéance alors on se fait assigner et on achète tout simplement les actions. La deuxième consiste à intervenir, si le prix franchit le seuil d’équilibre à la baisse de manière importante, en rachetant les options de vente vendues afin de limiter les pertes. La troisième consiste à intervenir, si le prix des actions augmente de manière substantielle, en rachetant les options de vente vendues pour entre 10 et 20 % de leur prime initiale. Dans ce cas, entre 0,30 et 0,60 $ approximativement. Dans les deux derniers cas, on peut revendre d’autres options de vente si la situation le justifie toujours à ce moment-là.

Bonnes transactions et bonne semaine !

Les stratégies présentées dans le cadre de cette chronique ne le sont qu’à titre d’information et de formation et ne doivent pas être interprétées comme étant des recommandations pour acheter ou vendre toutes valeurs mobilières. Comme toujours, avant de mettre en place des stratégies d’options assurez-vous d’être à l’aise avec les scénarios proposés et d’être prêts à en assumer tous les risques.

Président

Corporation Financière Monetis

Martin Noël a obtenu un MBA en services financiers de l'UQÀM en 2003. La même année, il a reçu le Brevet de l'Institut des banquiers canadiens et la Médaille d'argent pour ses efforts remarquables dans le cadre du Programme de formation bancaire professionnelle. Monsieur Noël a commencé sa carrière dans le domaine des instruments dérivés en 1983 à titre de mainteneur de marché sur options, sur le parquet de la Bourse de Montréal, pour le compte de diverses firmes de courtage. Il a également occupé le poste de spécialiste sur options et, par la suite, de négociateur indépendant. En 1996, monsieur Noël est entré au service de la Bourse de Montréal à titre de responsable du marché des options où il a contribué au développement du marché canadien des options. En 2001, il a participé à la création de l'Institut des dérivés de la Bourse de Montréal où il a œuvré à titre de conseiller pédagogique. Depuis 2005, Martin est chargé de cours à l'UQÀM où il enseigne un cours sur les instruments dérivés au deuxième cycle. Depuis mai 2009, il est président à temps plein de la CORPORATION FINANCIÈRE MONÉTIS, une société active dans la négociation professionnelle et en communication financière. Martin agit comme collaborateur régulier en matière d’options pour la Bourse de Montréal.

Les informations contenues sur ce site web, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Toute mention figurant sur ce site web relative aux caractéristiques, aux règles et aux obligations concernant un produit est faite sous réserve des règles, politiques et procédures de Bourse de Montréal Inc. et de sa chambre de compensation, la Corporation canadienne de compensation de produits dérivés, et celles-ci auront préséance sur le contenu de ce site web. Bien que les documents publiés sur ce site web aient été conçus, préparés et rédigés avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’ils renferment et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ces documents. Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions de ce site web, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.

BAXMD, CADCMD, CGBMD, CGFMD, CGZMD, LGBMD, MXMD, OBXMD, OGBMD, OIS-MXMD, ONXMD, SCFMD, SXAMD, SXBMD, SXFMD, SXHMD, SXMMD, SXOMD, SXYMD, et USXMD sont des marques déposées de la Bourse. OBWMC, OBYMC, OBZMC, SXKMC, SXJMC, SXUMC, SXVMC, Bourse de Montréal et le logo de la Bourse de Montréal sont des marques de commerce de la Bourse. Toutes les autres marques de commerce utilisées appartiennent à leurs propriétaires respectifs.

© 2024 Bourse de Montréal Inc. Tous droits réservés.